大多數人都困在第一層,你會在「財富金字塔」的哪一層?

作者:湯姆‧柯利、麥可‧雅德尼 文章出處:遠流出版 圖片來源:shutterstock 發稿日期:2020-10

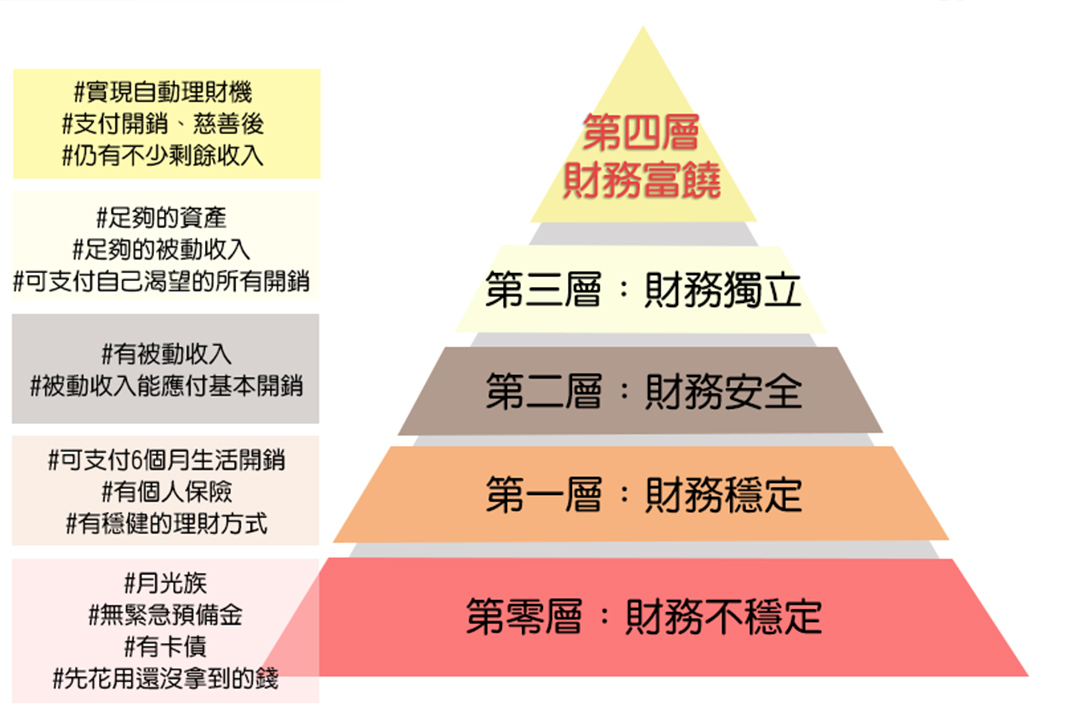

一起來看看「財富金字塔」!了解你在邁向財務獨立的路上位於哪一層,以及從一層爬上另一層需要的解決方案。

你在財富金字塔的哪一層?

現在來探討你目前在財富金字塔中的位置。

不久前,擁有房屋的偉大夢想,被認為是為退休生活準備資金的一種方式。

問問嬰兒潮世代(注:1945年~1965年出生的人)的任何一個人,他們會告訴你,父母教他們要好好接受教育、找一份安穩的工作、買房子、還清貸款,然後,看吧,你安排好了黃金歲月的生活!

呃......真的不是那麼簡單。我們需要一棟以上的房子來為退休生活準備資金,尤其是你無法指望政府或養老金計畫來照顧你的時候。

當然,在晚年不用背負房債的情況下擁有自己的房屋是個好的開始,但你也需要設定一些投資目標和時間表。

為了幫助你了解未來有什麼,我們來看看雅德尼的模式之一:財富金字塔。

看看你在邁向財務獨立的路上位於哪一層,以及哪些關鍵的焦點領域和槓桿點,好加快你的旅程。你可以用它來評估現在所處位置及想去的地方。

和所有金字塔一樣,它有一個很寬的底,愈往上愈窄;換句話說,大多數人處於財富光譜的較低層,達到頂層的人較少。

但願你從本書學到的知識和技能幫助你爬向金字塔頂層,但你從一層爬上另一層需要的解決方案,將依你在金字塔的位置而有所不同。遺憾的是,大多數人其實沒什麼財富,因此都困在第一層。

第零層:財務不穩定

大多數人從一個發薪日活到下一個發薪日,這就是所謂的財務不穩定。萬一失去工作,或者遇到緊急情況(你曉得這些事情不斷冒出來,像是生病、汽車壞了、冰箱掛點),他們根本沒有財務預備金來應對。

由於零層的人沒有閒餘的財務能力,應付這些重擔的唯一方法就是借更多錢(又加重了債務負擔),而這只會使財務更困難。他們把頭埋在沙裡過活,沒有真正意識到金錢和他們的支出習慣。

他們一有錢就花掉,沒錢就會去借,因為他們最喜歡的消遣是購物,以及購買不是真正需要的「東西」,這表示他們背負的不少債務都用在這些東西上。他們繼續這麼做,而且自欺欺人,認為只要更努力工作,終有一天會還清債務。

如果你問他們問題出在哪裡,他們會告訴你,他們賺的錢不夠用。他們認為,更多的錢可以解決他們的問題。但那種說法是不對的。

他們最大的問題在於金錢習慣,而這和收入多寡無關。

這和他們如何處理賺來的錢有關。他們在人生中前進,賺更多的錢,卻也花更多的錢。今天,他們沒辦法靠五年前只能夢想得到的那種所得過日子。

有許多高所得者落入這一類,因為他們花的錢和賺的錢一樣多或更多。沒錯,有些第零層財富的人士看起來有錢──他們甚至可能住豪宅或開名車,卻也背負巨額貸款,還款還得焦頭爛額。更遺憾的是,他們經常為了錢和另一半爭吵,否定財務狀況,並且合理化自己為什麼要買這個或那個東西。

第零層實際上可以分為兩個子群:

一、焦頭爛額:我們如此稱呼金字塔最底層的人,因為他們是金錢遊戲的受害者。他們每個月似乎都發現自己的處境比上個月更糟,通常是因為濫用信用卡,讓債務愈陷愈深。他們現在用明天的錢支付今天的高利率。他們當然會把自己的問題怪罪於別人,因為這絕不是他們的「錯」。他們經常閱讀有關預算編列的書,或者聽信他人說要剪掉信用卡,但那完全沒用。他們不知道如何「處理」錢。

接著,在金字塔往上半層是......

二、苟延殘喘:他們是受雇者、自力營生者,甚至是企業人士,每個月似乎賺到足夠的錢,卻什麼也沒留下。而且,如果偶然間銀行帳戶有點錢,他們會花掉或拿去度假。他們只是苟延殘喘而已。

第零層的人入不敷出是事實,而造成問題的真正原因則是他們否定這個事實。除非他們準備改變,否則他們的財務未來是黯淡的。

擺脫這一層的根本關鍵是心態、教育和負起財務責任。

第一層:財務穩定

這是最基本的財富水準,能夠給你某種程度的財務保障或穩定,也就是有下列狀況:

一、你已經累積足夠的流動資產(例如對沖帳戶﹝Offset Account﹞的錢、信用額度或儲蓄),以支應當前的生活費用至少六個月。

二、你有私人的醫療險和壽險,一旦久病臥床、殘疾、無力工作,或者最壞的情況──突然死亡,可以保護你和家人的生活方式。

在這一層你可以安心,萬一人生遭逢任何意外,例如公司裁員、事業經營失敗、生病或殘疾,你和家人的生活方式不致受到過度傷害。你將有足夠時間尋找新的收入來源,讓自己重回正軌。

這一層的問題在於你的現金流量由他人控制,例如老闆支付你的薪資或客戶支付你提供的服務,這表示你仍得做牛做馬,而且沒辦法在不多工作的情況下增加現金流量,就算能增加也有上限。當然你得到了一點財務緩衝,但如果停止工作一段時間,就會跌回第零層。

如果你處於第一層,那麼目標應該是將更多現金流量轉移到資產,並建構一台投資「自動提款機」,如此一來,你的收入就不需要你付出更多努力。

然而在繼續談下去之前,我們再多解釋一下到底什麼是自動提款機。

早在1980年代初,雅德尼那時的商業夥伴布萊恩(Brian)就告訴他:「雅德尼,我想要一台自動提款機!」

「你在說什麼?」他回答。

布萊恩解釋:「你知道啊,就是自動提款機。我希望早上來工作時按下開關,機器就開始運轉並吐出錢來。一天結束時關掉開關,回家享受天倫之樂,隔天回來再按下開關。這台機器會再度開始運轉,吐出更多的錢。」

你可以想像雅德尼是這麼說的:「我當然也想要有自動提款機。」誰不想要一台呢?

儘管這在當時似乎是個相當荒謬的白日夢,但多年來雅德尼確實打造出一台,一個規模相當大的房地產投資組合。這使得他每年有機會和家人共度兩個長假;他因為想工作而工作,而不是因為必須工作,而且能夠回饋社區、慈善機構和家庭。

我們猜測你也想要台自動提款機,不是嗎?為什麼不要?如果你隨著時間明智地投資,將能建立自己的龐大資產基礎,而那就會成為你的自動提款機。這需要投入時間、心力、走出舒適圈,並且承受一點風險,而這和你日常工作賺到多少收入無關。我們見過許多人一年賺進數十萬美元,卻將大部分錢花在華而不實的生活方式上,結果沒有變富有。

話雖如此,我們也看到成功的投資人建立起龐大的房地產投資或股票投資組合,同時從事有些人稱為枯燥卑微的日常工作,收入相當少。換句話說,他們的工作成了他們選擇去做的事,不是為了主要的收入來源而非做不可。是的,就是為了打造自己的自動提款機。

在這一層,你的最大槓桿來自投資自己和精通財務、培養穩健的財務和投資技能基礎,藉以壯大你的財務未來,並開始建立一張同儕網,在這趟旅程攜手同行。

你也必須選擇致力於精通的第一種投資工具,當個認真的學生,盡你所能學習這個利基財富工具。雅德尼顯然認為,大多數人的最佳起點是住宅用房地產投資。

在決定選用哪種財富工具時,你必須養成紀律,對其他的「大好機會」和方法堅定說不。我們對二流投資機會說「不」所賺到的錢,多於對它們說「好」,然後仔細選擇你要向誰學習。和一般的看法恰好相反,最貴的教育不是像頒授企業管理碩士(MBA)學位那樣的研究所;最貴的教育是根據有缺陷的模式和不正確的資訊。

最難的學習形式,是消除你從不合格老師那裡「學到」的所有錯誤、誤導和有缺陷的知識。所以要選擇向最優秀的人學習,這會省下你遵循有缺陷模式所挫折的許多年。

第二層:財務安全

在你積聚了充分資產,能產生足夠的被動收入以支應最基本開銷之後,就實現了財務安全。基本開銷包括以下幾項:

‧ 你的房屋抵押貸款和所有的房屋相關費用,例如水電費、利率和稅款。

‧ 你繳納的所有稅款,以及貸款和債務的利息支出。

‧ 你的汽車支出。

‧ 你的雜貨帳單和最低生活費用。

‧ 任何保險費,包括醫療、人壽、殘疾和你的房子。

當你達到財務安全這一層便可以不再工作,卻仍能維持簡單、基本的生活方式。不過,你當然會想要更多。

有錢人對金錢的想法和一般人有何不同?更多內容詳見《習慣致富》>>>